В ходе рассмотрения вопросов, связанных с распределением финансовых ресурсов, встает необходимость обсудить важную тему, касающуюся отчуждения имущества и соответствующих финансовых обязательств. Одним из таких вопросов является налог на полученный доход от реализации жилой площади, который возникает при продаже недвижимости.

Указанное налогообложение способно оказать существенное влияние на семейный бюджет и вызывает значительный интерес со стороны граждан. Часто лица, намеревающиеся продать свою квартиру или дом, испытывают затруднения в понимании особенностей подоходного налога с продажи имущества. В связи с этим, важно изучить данную тему и быть готовыми к возможным затратам и декларированию доходов в соответствии с нормативами законодательства.

В данной статье будут рассмотрены основные аспекты, связанные с налоговыми обязательствами при продаже недвижимости, без использования терминологии «подоходный налог», «налог на продажу», «отчуждение жилых помещений». Вместо этого мы внесем разнообразие и точность, используя синонимы и такие фразы, как «налогообложение полученного дохода от реализации жилого пространства». Главная цель данной статьи — предоставить читателям информацию о затратах, связанных с отчуждением недвижимости, и помочь им разобраться в данной сложной сфере деятельности.

Как уменьшить налог

В данном разделе рассмотрены различные способы снижения суммы налогов при продаже жилой недвижимости. Продажа квартиры может стать значительным источником дохода, однако размер налога, подлежащего уплате, может быть существенным. Поэтому важно знать, как можно уменьшить эту сумму и сохранить большую часть полученных средств.

1. Правильный расчет стоимости квартиры

Определение точной рыночной стоимости жилой недвижимости является одним из важных аспектов при продаже квартиры и рассчете налога. Необходимо учесть все особенности объекта, его состояние, месторасположение, инфраструктуру района и другие факторы, которые могут повлиять на цену. Корректный расчет стоимости поможет уменьшить размер налога.

2. Использование налоговых льгот

Существуют различные налоговые льготы, которые позволяют уменьшить сумму налога при продаже квартиры. Например, семьи с детьми могут иметь право на освобождение от уплаты налога либо на его существенное снижение. Также существуют программы, которые предоставляют налоговые льготы при условии использования полученных средств на определенные цели, например, на приобретение новой жилой недвижимости или ремонт текущего жилья.

3. Поэтапная продажа недвижимости

Если имеется несколько объектов недвижимости, возможно уменьшение налога путем поэтапной продажи. В этом случае сумма налога будет распределяться на несколько сделок, и каждая из них будет облагаться налогом в меньшем объеме. Такой подход позволяет значительно снизить общую сумму налога при реализации недвижимости.

В целом, существует несколько способов уменьшения налога при продаже квартиры. Важно ознакомиться с правилами и условиями применения налоговых льгот, провести правильный расчет стоимости недвижимости и, при необходимости, применять поэтапную продажу. Такие меры помогут сохранить большую часть средств при продаже квартиры и обеспечить возможность более выгодного использования полученных денег.

Каков размер налога при продаже жилья?

Налог на продажу жилья для семей с детьми

Одним из вопросов, которые интересуют многих, является необходимость уплаты налога с продажи жилья семьями, где есть дети. В соответствии с действующим законодательством, семьи, имеющие несовершеннолетних детей, освобождаются от уплаты налога на доходы от реализации недвижимости. Это правило действует при выполнении определенных условий, о которых следует узнать у налоговых органов или у профессиональных налоговых консультантов.

Расчет налога на продажу жилья

Для определения размера налога на доходы от реализации недвижимости следует учитывать различные факторы, такие как стоимость жилья, срок владения, и применяемую налоговую ставку. Ставка налога может варьироваться в зависимости от длительности владения имуществом и других условий, установленных законодательством. Детальные расчеты и размер налога можно произвести на основе данных, предоставленных в декларации о доходах от реализации недвижимости.

| Срок владения | Ставка налога |

|---|---|

| До 3 лет | 10% |

| От 3 до 5 лет | 5% |

| Более 5 лет | 0% |

Приведенная выше таблица демонстрирует общие налоговые ставки в зависимости от длительности владения жильем. При этом, следует учитывать, что данные ставки могут изменяться исходя из региональных особенностей и поправок в законодательство. Для получения точной информации о размере налога и его расчете рекомендуется обратиться к профессионалам или ознакомиться с документами, предоставляемыми налоговыми органами.

Нужно ли уплачивать налог при продаже квартиры семьям, имеющим детей?

Имеются ли налоговые льготы для семей с детьми?

Согласно действующему законодательству, семьи, имеющие детей, могут претендовать на особые налоговые льготы при продаже квартиры. Однако, стоит учитывать, что размер этих льгот и условия их получения могут существенно варьироваться в зависимости от различных факторов.

Как определить наличие права на льготы?

Для определения наличия налоговых льгот для семей с детьми необходимо учесть несколько важных моментов. Во-первых, важно установить статус ребенка (детей) и их количество. Во-вторых, следует узнать размер доходов семьи и на сколько этот доход превышает установленный минимальный уровень. Также, необходимо учесть возраст детей и их участие в образовательных или медицинских программах, которые могут также повлиять на возможность получения налоговых льгот.

Какие документы необходимо предоставить?

Для подтверждения права на налоговые льготы семьям с детьми, владельцам квартиры необходимо предоставить ряд документов. К таким документам могут относиться: свидетельства о рождении детей, медицинские справки, подтверждающие состояние здоровья детей, документы, подтверждающие участие детей в образовательных или медицинских программах, а также справки о доходах семьи.

В случае, если все необходимые документы предоставлены и условия налоговых льгот выполнены, семья с детьми может иметь право на уменьшение налоговой обязанности при продаже квартиры. Однако, важно обратиться за консультацией к профессиональным налоговым специалистам или юристам, чтобы грамотно проработать вопрос налогообложения и избежать непредвиденных проблем.

Исчисление минимального срока владения: нюансы

Понятие минимального срока владения

Минимальный срок владения представляет собой обязательное время, в течение которого владелец недвижимости должен прожить в ней, чтобы освободиться от определенных налоговых обязательств при её последующей продаже. Определение данного срока играет важную роль, так как от него зависит размер налоговых платежей и возможные льготы.

Минимальный срок владения может быть различным в зависимости от различных факторов, таких как тип недвижимости, географическое расположение, законодательство и другие. Он может составлять от нескольких лет до десятилетий. Важно учитывать, что данный срок может быть изменен в результате изменений в законодательстве или налоговой политике.

При покупке квартиры в новостройке срок владения может иметь свои особенности. Здесь необходимо учитывать факторы, такие как срок завершения строительства, получение всех необходимых документов и разрешений, а также финансовые возможности покупателя для оплаты и поддержания недвижимости в течение этого срока.

Важность рассчета минимального срока владения

Правильный расчет минимального срока владения имеет большое значение для владельцев недвижимости, так как от этого зависит их налоговая обязанность и возможные налоговые льготы. Неверный или неполный расчет может привести к необоснованным налоговым платежам или, наоборот, к упущению возможности воспользоваться налоговыми льготами.

Для того чтобы рассчитать минимальный срок владения, необходимо учитывать все факторы, указанные в законодательстве и налоговой политике. Также важно следить за изменениями в этих областях, чтобы быть в курсе актуальных требований и возможностей.

Итак, понимание исчисления минимального срока владения является важным аспектом в области налоговых обязательств при продаже недвижимости. Этот срок зависит от различных факторов и его правильный расчет позволяет владельцам недвижимости сделать осознанный выбор и избежать возможных налоговых проблем в будущем.

А если квартира куплена в новостройке?

Период ожидания исчисления налога

При продаже квартиры, купленной в новостройке, минимальный срок владения для исчисления налога может отличаться от стандартных требований. Вместо обычного трехлетнего срока, предусмотренного для владения недвижимостью, в некоторых случаях может применяться более продолжительный пятилетний срок.

Важно отметить, что применение пятилетнего срока владения возможно только в случае наличия соответствующих оснований, установленных законодательством. Перед продажей квартиры в новостройке необходимо учитывать этот фактор и ознакомиться с требованиями налогового законодательства.

Документальное подтверждение периода владения

При продаже квартиры, купленной в новостройке, следует обратить особое внимание на документальное подтверждение факта ее владения. К таким документам могут относиться:

- Договор купли-продажи;

- Свидетельство о государственной регистрации права собственности;

- Документы, подтверждающие оплату квартиры;

- Прочие документы, подтверждающие фактическое владение квартирой.

Важно учесть, что документальное подтверждение периода владения может потребоваться при предоставлении налоговой декларации и при проверке со стороны налоговых органов.

Таким образом, при продаже квартиры, приобретенной в новостройке, необходимо быть внимательным и ознакомиться с особенностями налогообложения, связанными с этим видом сделок. Также следует правильно оформить и хранить все необходимые документы, подтверждающие факт владения и период владения квартирой.

Минимальный срок владения недвижимостью: 3 или 5 лет

Определение минимального срока владения

Законодательство предусматривает два возможных варианта минимального срока владения недвижимостью – 3 года или 5 лет. Исходя из выбранного варианта, будет определено, какой процент от стоимости недвижимости подлежит налогообложению.

В случае выбора минимального срока владения в 3 года, налоговая ставка составляет определенный процент от стоимости продажи недвижимого имущества. Этот процент может варьироваться в зависимости от различных факторов, таких как наличие детей, статус семьи и другие. Важно обратиться к специалисту или ознакомиться с соответствующей информацией в законе, чтобы рассчитать налоговые обязательства точно.

В то же время, если выбран минимальный срок владения в 5 лет, налоговая ставка может быть существенно ниже. Это связано с тем, что при длительном сроке владения считается, что имущество использовалось длительное время не только как инвестиция, но и как основное жилище, что смягчает налоговую нагрузку.

Важно отметить, что размер налога при продаже недвижимости зависит не только от минимального срока владения, но и от других факторов, таких как стоимость недвижимости, налоговые льготы и дополнительные факторы, указанные в законе. Поэтому перед расчетом налоговых обязательств рекомендуется обратиться к специалисту или внимательно ознакомиться с соответствующими законодательными актами.

Как рассчитать налог с передачи квартиры в собственности другому лицу

В данном разделе мы разберем процесс расчета налога, который необходимо уплатить при передаче квартиры в собственность другому лицу. Подробно рассмотрим основные шаги, которые нужно выполнить для определения суммы налога, а также приведем примеры и расчеты.

Шаг 1: Определите стоимость квартиры

Первым шагом необходимо определить стоимость квартиры, которая будет использоваться в расчете налога. Для этого можно обратиться к независимым оценщикам, которые проведут оценку рыночной стоимости квартиры. Также стоит учесть все необходимые расходы, связанные с передачей квартиры, такие как агентские комиссии и юридические услуги.

Шаг 2: Узнайте ставку налога

Далее необходимо узнать ставку налога, которая применяется к передаче квартиры. Ставка может зависеть от ряда факторов, включая срок владения квартирой и наличие налоговых льгот.

Шаг 3: Рассчитайте налоговую базу

Для расчета налога необходимо определить налоговую базу, которая представляет собой разницу между стоимостью квартиры и ее первоначальной стоимостью при покупке. Исходя из этой разницы и применяемой ставки налога, можно рассчитать сумму налога.

Приведем пример расчета:

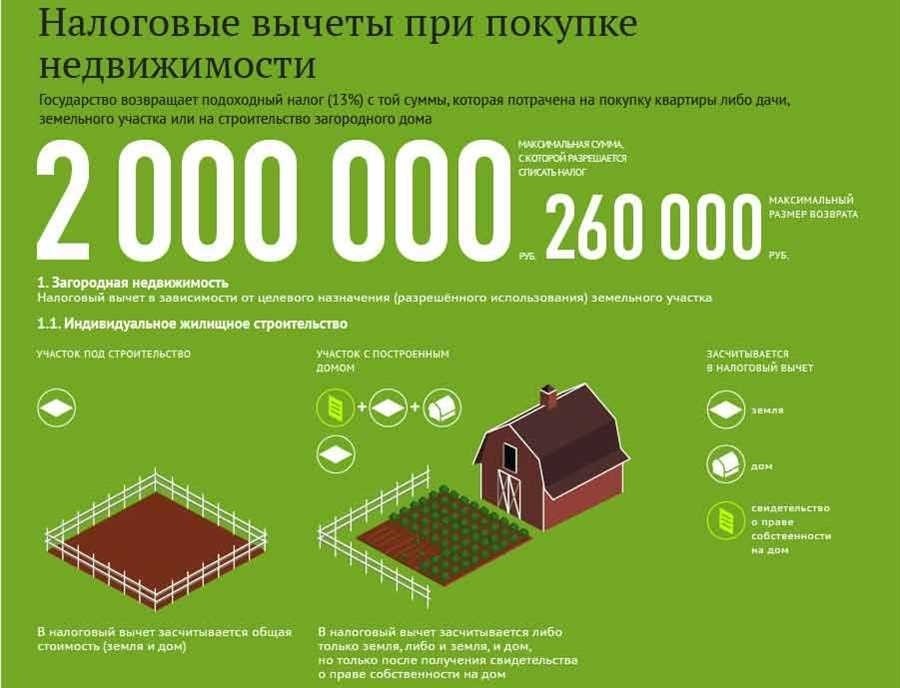

- Стоимость квартиры при покупке составляла 5 000 000 рублей.

- Стоимость квартиры при передаче составляет 7 000 000 рублей.

- Разница между этими значениями: 7 000 000 — 5 000 000 = 2 000 000 рублей.

- Применяемая ставка налога составляет 13%.

- Рассчитываем сумму налога: 2 000 000 * 0.13 = 260 000 рублей.

Таким образом, при передаче квартиры стоимостью 7 000 000 рублей и применяемой ставке налога 13%, необходимо уплатить налог в размере 260 000 рублей.

Обратите внимание, что приведенный пример является упрощенным и не учитывает возможные налоговые льготы, которые могут снизить сумму налога. Для точного расчета рекомендуется обратиться к специалистам или изучить соответствующие законы и нормативные акты.

Заполните декларацию и уплатите налог

Обязанность заполнить декларацию и уплатить соответствующий платеж

Важным шагом при продаже недвижимости является заполнение декларации и уплата необходимого платежа, который возникает в результате данной сделки. Перед заполнением декларации необходимо ознакомиться с требованиями и особенностями налогообложения продажи недвижимости.

Одним из важных моментов при заполнении декларации является указание всех необходимых данных и сведений о продаже недвижимости. Важно предоставить достоверную информацию, чтобы избежать возможных проблем или негативных последствий в будущем.

При заполнении декларации рекомендуется обратиться за помощью к специалисту в области налогообложения недвижимости, чтобы быть уверенным в правильности заполнения и соблюдении всех требований законодательства. Такой подход позволит избежать ошибок и максимально сократить риски возникновения проблем с налоговыми органами.

Информация, необходимая для заполнения декларации

При заполнении декларации о продаже недвижимости, необходимо учесть следующие моменты:

- Полное описание продаваемого объекта недвижимости, включая местоположение, площадь, количество комнат и другие характеристики.

- Стоимость продажи недвижимости, указанную в договоре.

- Сумму налога на добавленную стоимость, если таковой возникает при продаже.

- Дату заключения договора купли-продажи недвижимости.

- Дату регистрации права собственности на недвижимость.

Важно помнить, что заполнение декларации и уплата налога являются обязательными действиями при продаже недвижимости. Несоблюдение данных требований может повлечь за собой серьезные последствия и нарушение законодательства. Поэтому важно отнестись к этому процессу ответственно и своевременно выполнить все необходимые шаги.